Pourquoi faire appel à un courtier en crédit est devenu indispensable en 2025

Temps de lecture estimé : 4 minutes

Obtenir un crédit immobilier ou un financement personnel a toujours représenté une étape cruciale dans la vie des ménages français. Mais en 2025, avec un marché bancaire en pleine transformation et des conditions d'emprunt de plus en plus sophistiquées, recourir aux services d'un courtier en crédit n'est plus seulement un avantage concurrentiel, c'est devenu une véritable nécessité stratégique.

Un environnement financier devenu complexe et contraignant

Le paysage du crédit immobilier a considérablement évolué depuis la remontée des taux d'intérêt en 2022 et 2023, puis leur stabilisation progressive observée en 2024-2025. Cette période de transition a instauré un cadre réglementaire particulièrement strict qui impacte directement les emprunteurs.

Le taux d'usure, révisé trimestriellement par la Banque de France, impose désormais un plafond que les établissements bancaires ne peuvent dépasser. Parallèlement, les critères établis par le Haut Conseil de Stabilité Financière (HCSF) demeurent inflexibles : la durée maximale d'emprunt reste fixée à 25 ans, tandis que le taux d'endettement ne peut excéder 35% des revenus nets.

Cette rigueur réglementaire s'accompagne d'une prudence accrue des banques, particulièrement vigilantes face aux dossiers présentant des profils atypiques. Les travailleurs en CDD, les indépendants, les professions libérales ou encore les emprunteurs disposant de revenus mixtes font l'objet d'un examen minutieux qui complique leur accès au financement.

Pour un particulier naviguant seul dans cet environnement complexe, obtenir les meilleures conditions de financement relève désormais du parcours du combattant.

Le courtier en crédit : bien plus qu'un simple intermédiaire

En 2025, le rôle du courtier en crédit a considérablement évolué pour répondre aux nouveaux défis du marché. Ce professionnel endosse désormais trois missions fondamentales qui font toute la différence dans la réussite d'un projet de financement.

Expert négociateur et comparateur de marché

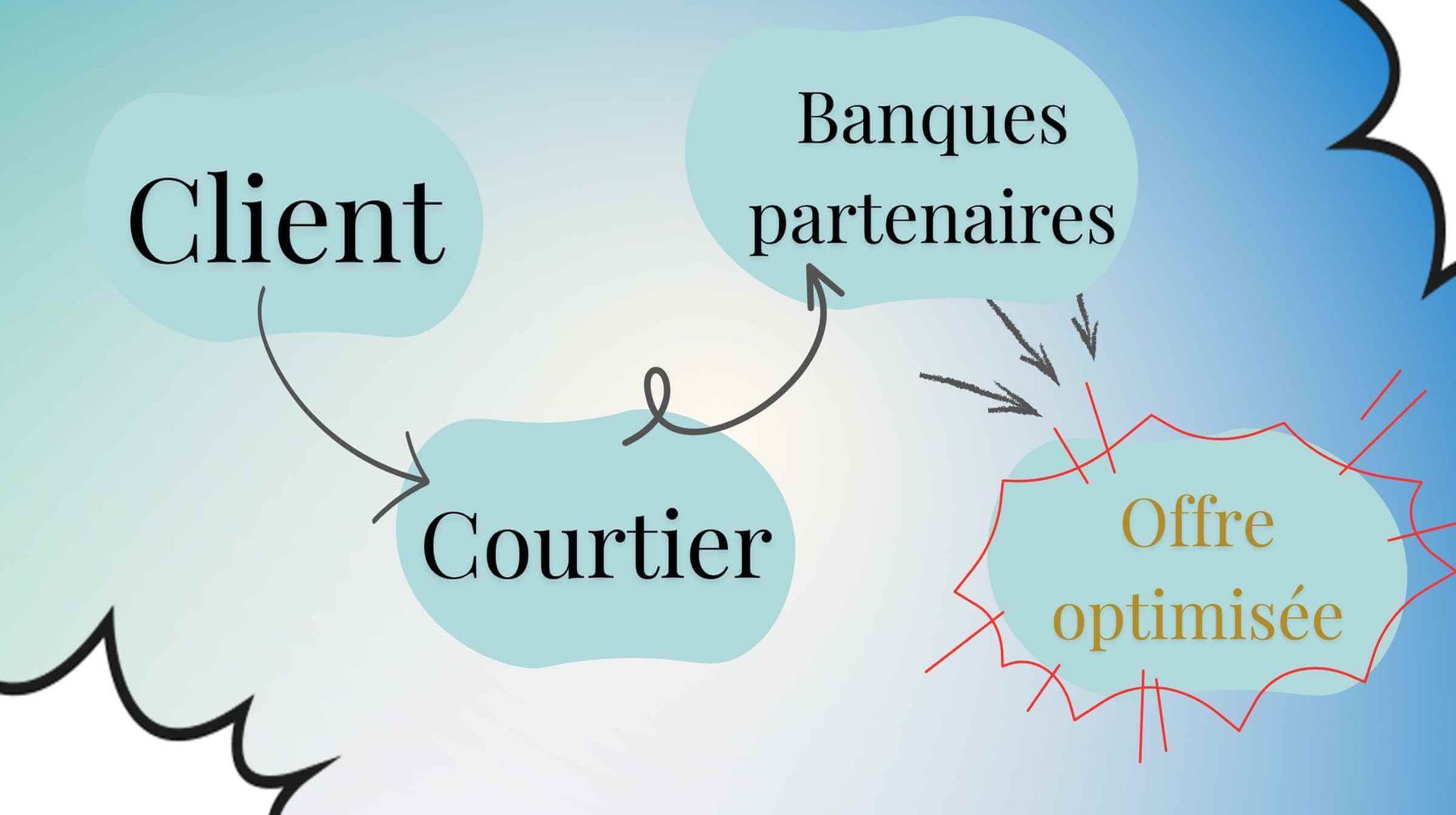

Le courtier en crédit dispose d'une vision panoramique du marché bancaire qui lui permet de comparer efficacement les offres de nombreux établissements. Cette position privilégiée lui confère un pouvoir de négociation considérable, se traduisant souvent par l'obtention de conditions plus favorables : taux d'intérêt réduits, assurance emprunteur optimisée, frais de dossier diminués ou supprimés.

Décodeur et conseiller stratégique

Face à la complexité croissante de la réglementation, le courtier joue un rôle pédagogique essentiel. Il décrypte les règles du HCSF, explique les subtilités de l'assurance emprunteur intégrant les évolutions de la loi Lemoine et de la directive DDA, et anticipe les potentiels écueils qui pourraient conduire à un refus tardif de financement.

Optimiseur de temps et d'énergie

La constitution d'un dossier de crédit robuste représente un investissement en temps considérable. Le courtier prend en charge cette mission en structurant les éléments financiers de manière optimale et en présentant le profil de l'emprunteur sous son meilleur jour auprès de ses banques partenaires.

Les bénéfices tangibles du courtage en crédit

L'intervention d'un courtier en crédit génère des avantages concrets et mesurables pour les emprunteurs en 2025. Cette démarche permet de maximiser significativement les chances d'obtenir un financement, même pour les profils considérés comme moins conventionnels par les standards bancaires traditionnels.

Le gain de temps constitue un autre atout majeur : une seule étude approfondie permet de comparer simultanément les offres de plusieurs établissements, évitant ainsi les démarches répétitives et chronophages auprès de chaque banque.

L'aspect économique n'est pas en reste, puisque les économies réalisées peuvent représenter plusieurs milliers d'euros sur le coût total du crédit, dépassant largement les honoraires du courtier. Enfin, l'accompagnement personnalisé s'étend du premier calcul de capacité d'emprunt jusqu'à la signature définitive chez le notaire, garantissant une sérénité totale tout au long du processus.

Le courtage : une profession d'avenir face aux mutations du secteur

L'évolution rapide des règles bancaires et fiscales positionne le courtier en crédit comme un partenaire incontournable pour les années à venir. La digitalisation croissante des démarches, incluant les simulations et le suivi en ligne, s'articule harmonieusement avec l'expertise humaine nécessaire à l'analyse fine de chaque profil d'emprunteur.

Cette évolution s'accompagne d'un élargissement des services proposés : au-delà du crédit immobilier traditionnel, les courtiers développent leur expertise sur le regroupement de prêts, l'assurance et les solutions d'épargne, offrant ainsi un accompagnement global aux particuliers.

En 2025, le courtage en crédit transcende sa fonction d'intermédiaire pour devenir une véritable garantie de sérénité et d'efficacité, permettant de concrétiser les projets immobiliers dans les meilleures conditions possibles.

L'urgence d'un accompagnement professionnel

Le marché du crédit immobilier s'est transformé en un environnement plus technique, plus réglementé et plus exigeant que jamais. Sans accompagnement spécialisé, les particuliers s'exposent à des risques significatifs : refus de financement, conditions peu avantageuses, ou opportunités manquées par méconnaissance du marché.

Le courtier en crédit s'impose donc comme l'allié indispensable pour transformer un projet immobilier en réussite concrète, en optimisant chaque aspect du financement et en sécurisant l'ensemble du processus.

Vous portez un projet immobilier ou envisagez de renégocier un prêt existant ? L'expertise d'un courtier en crédit peut faire la différence. Une étude gratuite et personnalisée vous permettra de mesurer concrètement les bénéfices de cet accompagnement professionnel pour votre situation spécifique.

FAQ

Combien coûte un courtier en crédit en 2025 ?

Les honoraires d'un courtier représentent généralement 1% du montant emprunté, mais les économies réalisées sur le taux et l'assurance dépassent souvent largement ce coût. De plus, vous ne payez qu'en cas de succès du dossier.

Est-ce que passer par un courtier rallonge les délais ?

Au contraire, le courtier accélère le processus en constituant un dossier complet dès le départ et en ciblant les banques les plus adaptées à votre profil. Cela évite les allers-retours et les refus tardifs.

Un courtier peut-il m'aider si j'ai un profil atypique ?

C'est même là où son expertise est la plus précieuse. Les courtiers connaissent les spécificités de chaque banque et savent présenter les profils d'indépendants, CDD ou revenus mixtes sous leur meilleur jour.

Dois-je passer par un courtier pour une renégociation de crédit ?

Oui, notamment en 2025 où les écarts de taux entre banques peuvent représenter des milliers d'euros d'économies. Le courtier négocie également les conditions de sortie avec votre banque actuelle.

Le courtier me garantit-il l'obtention d'un crédit ?

Aucun courtier ne peut garantir à 100% l'obtention d'un financement, mais son expertise maximise considérablement vos chances de succès, même avec un dossier complexe.